全民户外潮来临 —— 中国户外运动品牌的崛起 December 4, 2025

近年来,随着露营、登山、徒步等户外运动热度持续攀升,中国国内户外市场规模突破万亿。同时,除了始祖鸟(Arc’teryx)、Hoka、北面(The North Face)等知名国外品牌外,中国品牌也正以技术突破及场景创新重塑全球户外品牌市场。例如探路者(TOREAD)、骆驼(CAMEL)、凯乐石(KAILAS)等中国品牌,覆盖了从高端专业设备到性价比产品,满足了不同户外爱好者的需求。随着全民户外潮来临,其中又有哪些投资机会呢?

1.市场规模与增长趋势

中国户外运动产业在过去十余年实现高速发展,市场潜力巨大。Statista公开数据显示,至2025年全球户外运动用品消费者渗透率预计达20%,电商规模达2485亿美元(约3217.02亿新元)。目前中国户外运动渗透率仅28%,较海外超50%的水平仍有显著提升空间。

户外服饰行业的发展与国民经济水平、社会文化观念和体育产业政策紧密相连,大致可分为三

个阶段:

| 萌芽期(1990s – 2000s)国际品牌启蒙市场 | 上世纪90年代末,户外运动概念开始在中国一线城市的小众群体中传播。北面 The North Face、哥伦比亚Columbia等国际品牌以代理商模式进入中国,成为市场启蒙者。当时消费者多为专业玩家或高收入人群,市场规模较小,主要集中在少数专业户外用品店销售。 |

| 快速发展期(2008 – 2018)本土品牌崛起与市场扩张 | 北京奥运会的成功举办、居民收入的快速增长,与“十一黄金周”等长假制度的实行,极大地激发了全民运动的体育热情,为户外运动创造了条件。以探路者(TOREAD)、凯乐石(KAILAS)等为代表的本土品牌应运而生,以国际品牌为参考,再结合中国消费者的偏好和特点进行产品改良。同时还借助价格优势,在商场、专卖店等线下渠道迅速扩张,抢占中端市场。户外服饰的概念开始向大众休闲领域渗透,且市场规模实现年均两位数以上的高速增长。 |

| 转型升级期(2019年至今)市场竞争加剧,场景细分与时尚化融合 | 品牌竞争从单纯的产品和渠道竞争,转向科技含量、设计美学、品牌力、环保概念和社群运营的全方面竞争,始祖鸟等高端品牌从而爆发式增长。 |

(来源:灼识咨询,《2025得物户外运动白皮书》)

(来源:灼识咨询,《2025得物户外运动白皮书》)

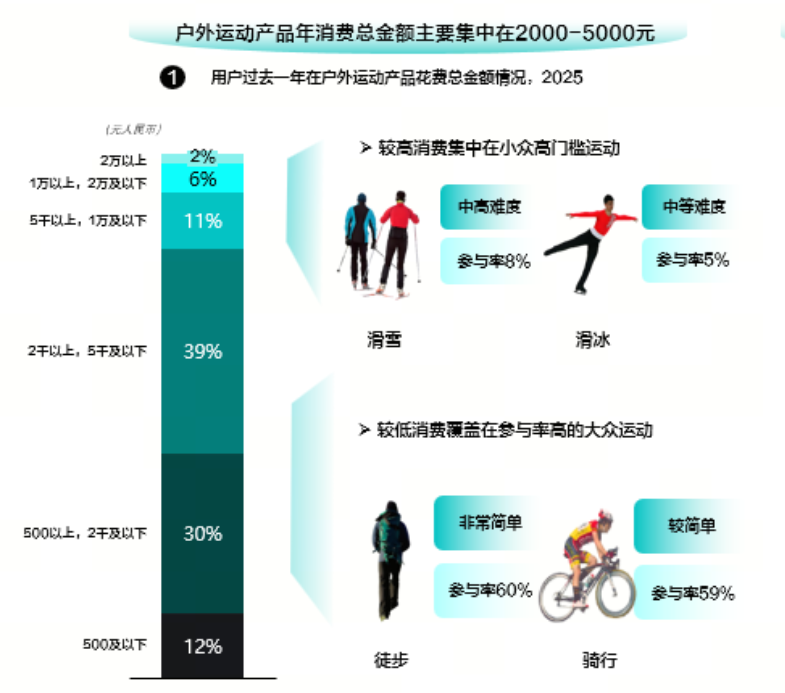

根据10月11日灼识咨询与上海市登山户外运动协会等机构联合发布的《2025得物户外运动白皮书》显示,截至2024年,中国户外运动参与率约为30%。80%户外用户为Z世代(1995至2010年间出生的一代人),且女性用户是不容小觑的消费力量,除了运动需求,女性更愿意将户外穿搭融入日常通勤中。户外运动产品年消费总金额主要集中在2000 – 5000元(约364.57 – 911.42新元),较低消费主要覆盖在参与率高的大众运动,例如徒步和骑行。

2.增长驱动因素

| 政策体系不断完善 | 2024年10月以来,在国家政策的推动下,10余个省区市相继出台户外运动产业规划;冰雪运动、户外装备、营地建设等领域的产业标准也在不断健全中。 |

| 运动场地设施建设全民推进,户外运动产品供给丰富多元 | 截至2025年上半年,冰雪场地达2678个,健身步道17.18万个,飞行营地超200家,自驾营地857个,帆船与游艇码头108个。与此同时,赛事与消费活跃,2024年路跑赛事749场、参赛超700万人次,假期户外精品路线丰富多样,滑雪及越野装备销量普遍增长超80%,户外运动产品供给愈发多元。 |

| 顶级体育赛事的催化 | 2025年哈尔滨亚冬会、F1中国大奖赛重返上海、崇礼168超级越野赛等,不仅提升了运动热度,更带动了产品装备制造、文旅消费等相关产业链的融合发展。 |

| 健康理念的全面升级 | 近年来,当代消费者们更重视“积极的生活方式”以及“保持良好的心理健康”,这种健康理念的进化直接影响了运动的动机,人们不再为了锻炼身体而运动,而是更希望从运动中获得充沛活力、积极心态和社交满足。 |

3.当前竞争格局

根据艾媒咨询与新快数据研究中心等机构9月联合发表的《户外运动:“玩”出来万亿级产业》专题显示,预计到2025年,中国户外运动产业规模将超3万亿元(约5472.88亿新元),户外用品市场突破6000亿元(约1094.58亿新元)。同时,加上目前的户外运动渗透率仍处于低位,将带来巨大的增长潜力。

然而,本土与国际品牌、线上与线下渠道和不同产品种类之间的竞争都将更加激烈。整体而言,国内品牌正加速上探中高端市场,通过技术创新与品牌升级缩小与国际品牌的差距;而国际品牌则强化专业化与高端定位,以维持品牌壁垒。未来竞争格局将向“高端国际品牌+本土专业品牌并存”的双极化方向发展。

3.1 国内外品牌混合竞争

(来源:艾媒咨询,《户外运动:“玩”出来万亿级产业》)

(来源:艾媒咨询,《户外运动:“玩”出来万亿级产业》)

上图显示,从层级结构和销售额排名来看,虽然本土品牌在大众市场份额领先,但国际品牌在高端市场中仍居强势地位。顶层(专业极限领域)由国际高端品牌主导,如始祖鸟(Arc’teryx)、萨洛蒙(Salomon)等,以专业性能和品牌溢价取胜,主要面向高端玩家;中层(核心主流市场)为竞争最激烈的领域,国内品牌如北面(The North Face)、安踏(2020.HK)、李宁(2331.HK)专业线及牧高笛(MobiGarden)等在此角逐,强调功能性与时尚融合;底层(大众入门市场)由本土品牌骑驰、迪卡侬等主导,凭借高性价比与广泛渠道快速扩张。

3.2 本土品牌正快速崛起

虽然目前国际品牌占据了高端市场,但中国品牌正以技术创新、市场影响力与口碑重塑全球户外格局,展现从“中国制造”到“全球品牌”的跨越。根据《2025全球户外产业蓝皮书》及行业权威数总结,中国户外品牌呈现以下发展特点:

- 技术自主化 —— 凯乐石(KAILAS)作为全球三大全系攀登品牌之一,实现防水膜100%自主研发,且Mont系列冲锋衣获国际攀岩赛事认证;而探路者(TOREAD)作为中国南北极科考队独家装备供应商,其极地防护技术累计护航12次极地任务。

- 场景多元化 —— 牧高笛(MobiGarden)、小绿洲(Oasis)等品牌推动从专业户外向“露营+研学”、“露营+婚礼”等场景融合。小绿洲首创的装备共享平台小程序,更将租凭设备统一设计为薄荷绿色系,在全国30个营地形成视觉标识。年租凭订单量超50万单,使其成为小红书“露营美学”热门打卡点。

- 全球本土化 —— 中国户外品牌在国际高端市场竞争力显著提升:凯乐石(KAILAS)成为国际攀联唯一指定装备供应商;探路者(TOREAD)极地防护技术纳入行业标准等。全球高端户外市场中,中国品牌占有率已由8%提升至15%,且预计2030年将突破25%。

4. 风险与挑战

- 渗透率有待提高,消费者忠诚度不高

上文提到,与发达国家相比,目前中国户外市场仍处于低位,增长天花板仍未到来。加上国内品牌历史短,品牌文化缺失,消费者忠诚度培养是一个长期课题。 - 原材料、生产成本、品牌和渠道推广成本等可能上涨

随着消费者对环保、产品性能等要求越来越高,品牌需加速材料替代、技术研发。而行业内,高端功能面料、技术等仍有部分依赖进口,若汇率、国际贸易政策或运输发生波动,毛利率会承压。所以本土品牌也需要加速本土化研发、多元化供应链等以缓冲波动风险。根据Statista公开数据显示,中国线上主流电商平台户外消费市场规模在2024年达1053.3亿元(约193.63亿新元),同比增长了25%,且预计将逐年提升。目前淘宝、得物、京东(9618.HK)等电商平台是主要销售渠道,能带动消费升级与品牌扩展,但同时,其快速变化的特点也带来了库存管理难度与折扣压力。品牌需要建设自有流量池、提升供应链柔性(例如快速补货、少量多样生产等),以降低库存风险。

- 海外扩张的不确定性

随着本土品牌在海外快速扩张,迅速提升其海外份额的同时,也需面临文化、贸易、政策等挑战。品牌需要制定差异化战略,以提升品牌影响力和市场份额。

5. 相关股票

1.安踏体育用品有限公司(2020.HK)

(来源:安踏体育《2025年中期报告》)

(来源:安踏体育《2025年中期报告》)

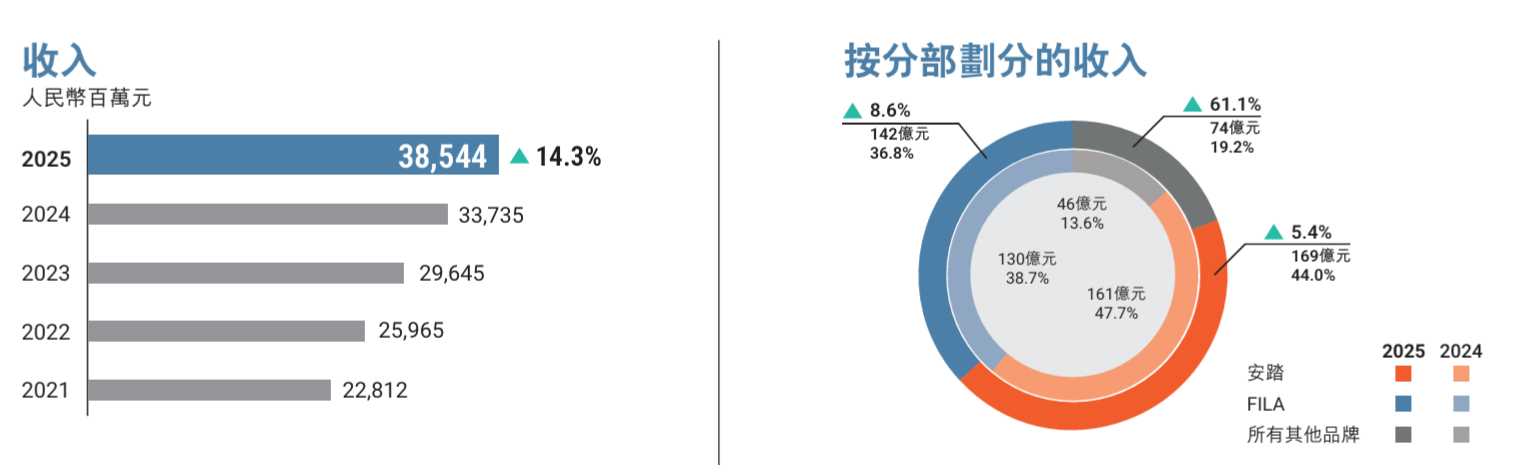

根据安踏发布的《2025年中期报告》,截至6月30日,收入(Revenue)同比增长14.3%至385.4亿元(约70.31亿新元)。受电商业务与鞋类产品占比提升影响,整体毛利率(Gross Profit Margin)小幅下降0.7个百分点至63.4%。但凭借成本控制及运营效率优化,经营溢利率提升至26.3%,展现稳健盈利能力。按综合基准并剔除Amer Sports上市所致的权益稀释收益,股东应占溢利(Profit Attributable to Sharesholders)同比增长14.5%至70.3亿元(约12.82亿新元),整体经营表现持续向好。

(来源:安踏体育《2025年中期报告》)

(来源:安踏体育《2025年中期报告》)

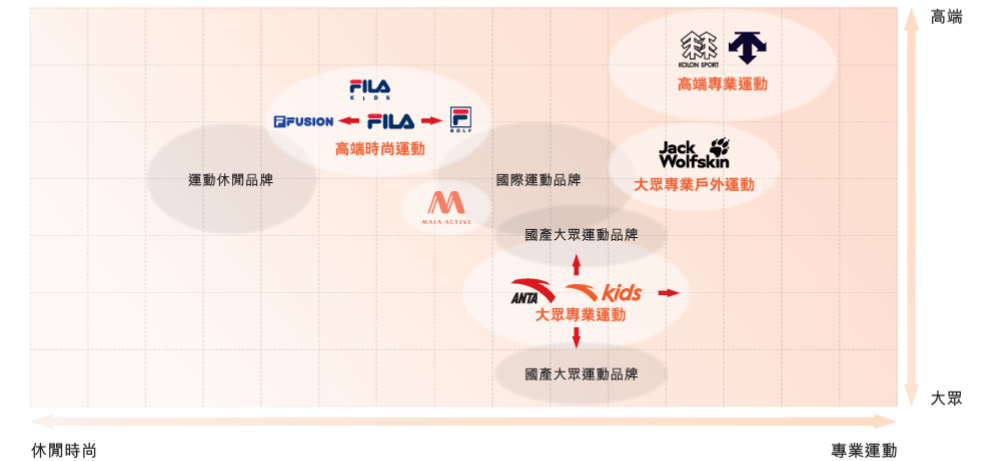

上半年中国国内消费持续复苏,体育用品行业稳步增长,安踏在国内社会消费品零售大盘中表现出色。安踏坚持“单聚焦、多品牌、全球化”战略,通过多品牌满足不同消费圈层与场景需求,并加速拓展东南亚、中东、北非、欧美等海外市场。

安踏与FILA两大核心品牌在300亿元(约54.97亿新元)以上收入的规模基础上,继续保持超于行业平均水平的韧性增长。得益于在细分赛道上的精准差异化布局,DESCENTE(高质感专业运动品牌)、KOLON SPORT(户外运动品牌,聚焦露营和徒步)、MAIA ACTIVE(瑜伽品牌)等表现强劲。

自2009年起,通过并购与重塑打造差异化品牌矩阵,形成安踏体育与Amer Sports双上市驱动格局。以“品牌+零售”模式及DTC(直营)转型提升效率和体验,加上多品牌管理能力、多品牌零售能力与全球资源整合成为三大核心竞争力。

为深化其差异化战略,今年上半年安踏完成收购JACK WOLFSKIN,并将制定三至五年的复兴计划重塑产品与品牌体系;同时,安踏也将投资MUSINSA中国,持股40%,以更好地贴近年轻消费趋势,探索大时尚与体育产业的融合边界。

虽然今年双十一期间线上销售受控制零售折扣影响而表现疲软,但多品牌矩阵协同效应显现,尤其是户外品牌组合增长强劲,加上Amer Sports的盈利贡献,预计安踏今年仍可达全年销售指引。

2.亚玛芬体育 Amer Sports (AS.US)

亚玛芬旗下拥有始祖鸟(Arc’teryx)、萨洛蒙(Salomon)、威尔胜(Wilson)等多个高端品牌,在2019年被安踏(2020.HK)、腾讯(0700.HK)等组成的财团收购,并在2024年2月2日正式登陆纽交所。

根据招股书显示,亚玛芬在过去2020-2022年面临人工开销大、不同品牌不同国家市场运营的挑战,使其成本不断加大,虽然毛利率每年提升,但并未摆脱亏损状态,三年累计亏损6.16亿美元(约8.04亿新元)。

这次上市让亚玛芬成为2024开年以来全球规模最大的IPO,也让安踏拥有了第二家在国际资本市场挂牌交易的上市公司。而在收购的5年后,亚玛芬首次扭亏为盈。根据2月25日公布的第四季度及全年财报显示,截至2024年12月31日,亚玛芬全年营收51.83亿美元(约67.52亿新元),增长了18%。按地区划分,大中华区以53.7%的增长领先,且自上市以来,已连续3个季度超过50%的增长。

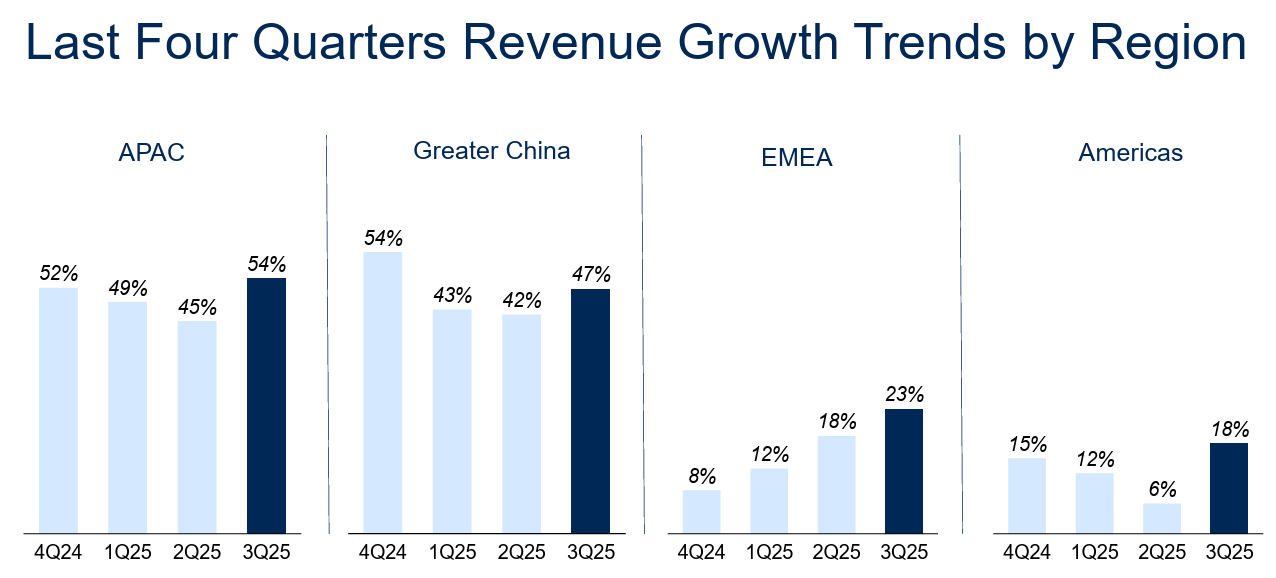

(来源:《Amer Sports Third Quarter 2025》)

(来源:《Amer Sports Third Quarter 2025》)

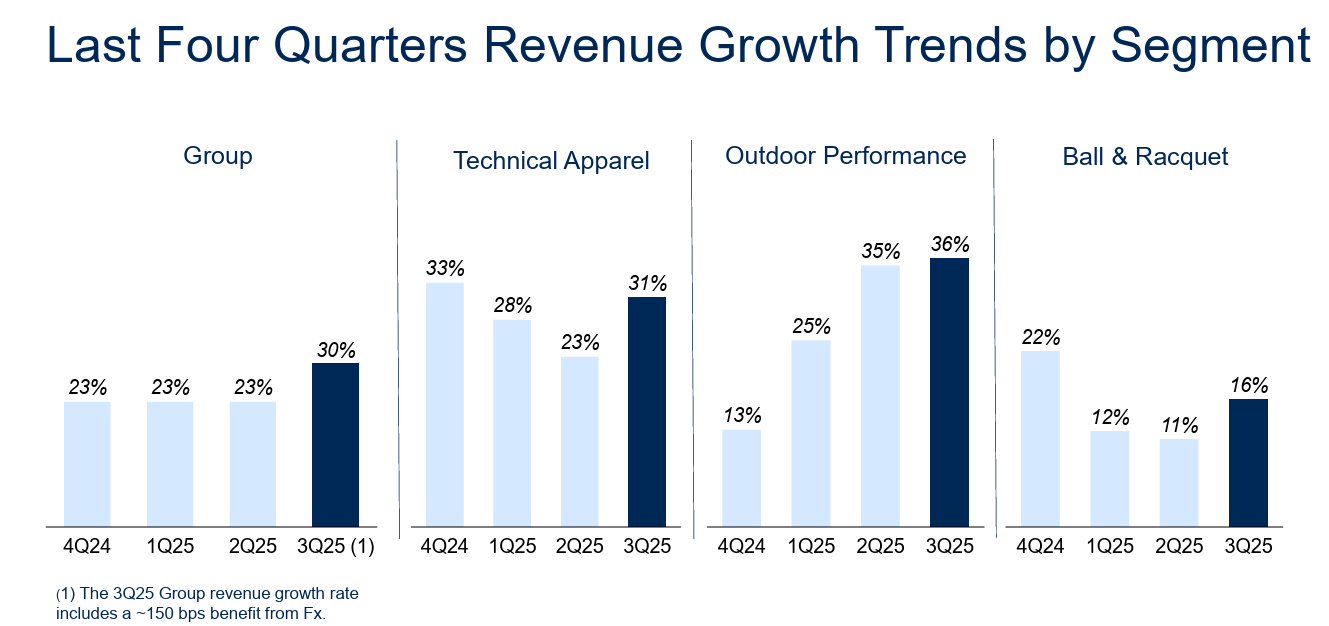

根据11月18日最新公布的第三季度财报,2025年第三季度营收为17.56亿美元(约22.87亿新元),同比增长30%,高于市场预期的17.2亿美元(约22.40亿新元),且其强劲增长势头将延续至第四季度。以业务板块划分,得益于萨洛蒙(Salomon)的强劲表现,户外运动装备业务的销售额增长了36%;而始祖鸟(Arc’teryx)则带动了技术服装业务的销售额增长了31%。

(来源:《Amer Sports Third Quarter 2025》)

(来源:《Amer Sports Third Quarter 2025》)

虽然2025年大中华地区的营收与2024年相比稍显逊色,但第三季度四大区域均实现加速增长,并录得两位数的收入增幅。通过差异化策略,大中华地区将会在三大核心品牌(始祖鸟(Arc’teryx)、萨洛蒙(Salomon)、威尔胜(Wilson))上持续实现行业领先的卓越表现。

虽然今年9月始祖鸟(Arc’teryx)在喜马拉雅山脉的烟花秀事件引起了短期的波动,但受影响较预期小,加上刚出炉的第三季度业绩表现及第四季度动能持续强劲,亚玛芬管理层上调了2025年财年指引。

3. 李宁有限公司(2331.HK)

长期以来,安踏与李宁抢占中国体育品牌大部分市场份额,但这两家企业选择了不同的发展路径。安踏通过构建、收购多品牌矩阵实现扩张,而李宁则坚持“单品牌、多品类、多渠道”策略,加大其营销和研发投入,以强化品牌形象和产品科技创新升级。

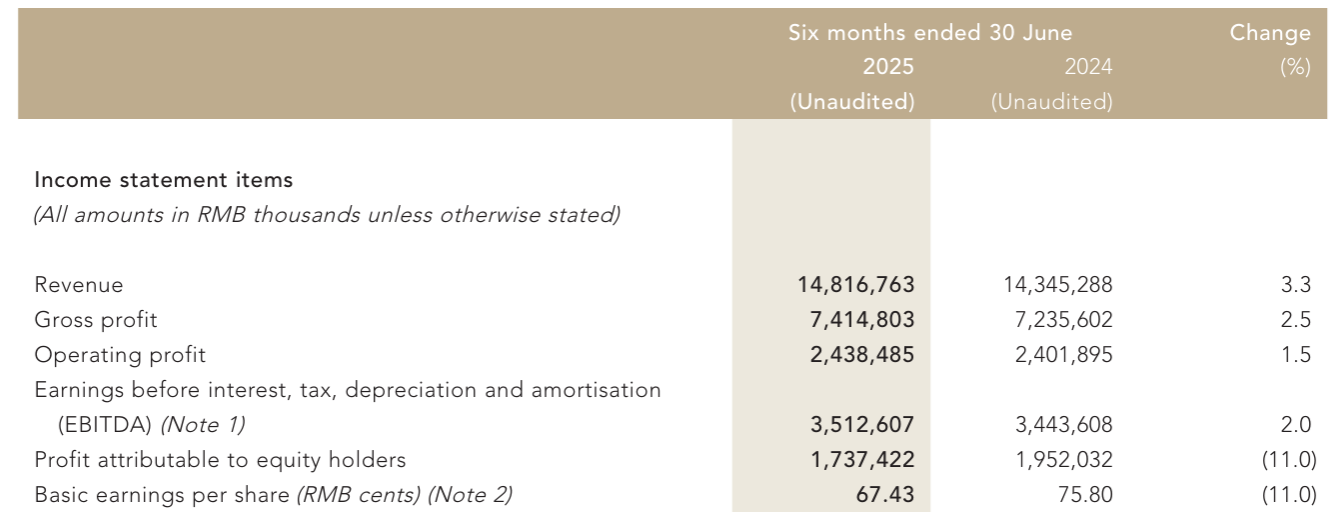

((来源:李宁《2025年中期报告》)

((来源:李宁《2025年中期报告》)

根据中期报告显示,截至2025年6月30日止六个月,李宁稳固运营基础、积极积蓄发展动能,实现营收同比增长3.3%至148.17亿元(约27.17亿新元)。

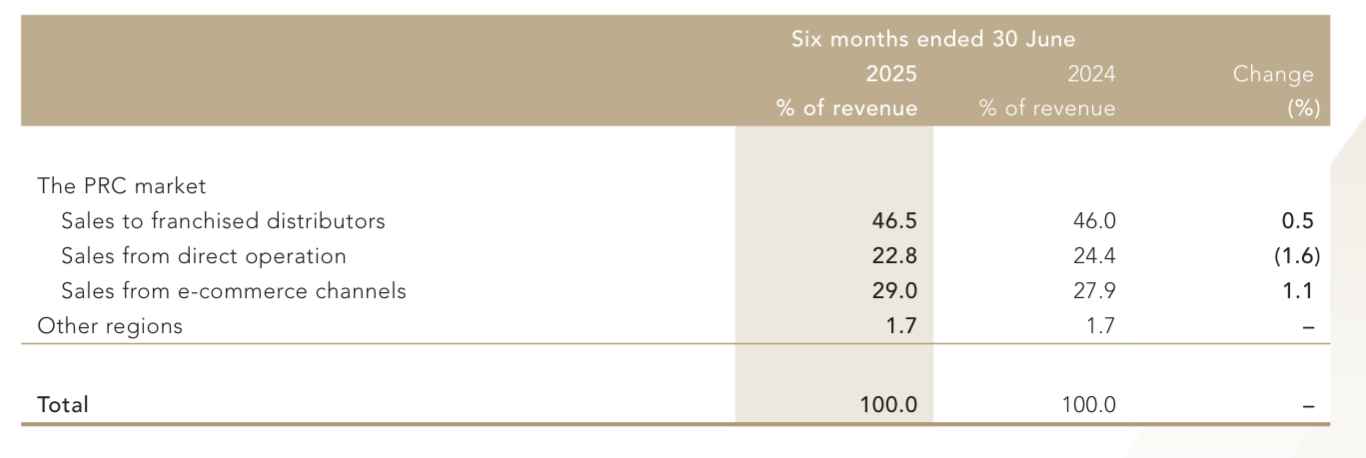

(来源:李宁《2025年中期报告》)

(来源:李宁《2025年中期报告》)

在激烈的市场竞争中,运动品牌加速求新求变,而产品创新与渠道升级为品牌争夺市场份额的主要方向。李宁、361°、安踏等国产品牌在价格带与产品层面竞争接近,渠道拓展成为突围关键。从中期财报来看,与安踏的34.8%(来源:安踏体育《2025年中期报告》)相比,传统线下渠道仍为李宁营收的主力军,电子商务渠道销售的占比仅为29%。

值得一提的是,在10月举行的2025中国户外运动产业大会上,李宁”夺回“奥运战袍,与中国奥委会联合发布2026年米兰冬奥会中国体育代表团领奖装备。从1992年李宁首次赞助,到2009年安踏接棒合作16年,再到2025年回归再次成为合作伙伴,意味着两家户外运动品牌重新开始在”国家队“层面上的较量。

随着相关奥运新产品的推出,预计下半年广告及推广开支比率将上升,并控制其非广告开支,以管理利润压力。所以预计短期内增长动力有限,股价或因下半年销售表现疲弱而出现横行。但随着营销渠道的拓展及新产品的推广,将有助于李宁巩固市场份额。

股市表现

| 股票 | 安踏(2020.HK) | 亚玛芬(AS.US) | 李宁(2331.HK) |

| 年初至今回报率 (YTD Return,截至2025年11月24日) | +9.39% | +28.93% | +14.43% |

| 预期/滚动市盈率 (Forward/ Trailing P/E) | 预期:14.35 | 预期:28.74 | 预期:13.95 |

| 市值 (Market Cap,截至2025年11月21日) | 227.66B HKD | 18.89B USD | 44.86B HKD |

| 最新成交价 (截至2025年11月24日) | 83.6HKD | 34.06USD | 17.71HKD |

| 1年目标价 (1yr Target Estimate) | 114.24HKD | 46.27USD | 21.41HKD |